ПОЗНАВАТЕЛЬНОЕ Сила воли ведет к действию, а позитивные действия формируют позитивное отношение Как определить диапазон голоса - ваш вокал Игровые автоматы с быстрым выводом Как самому избавиться от обидчивости Противоречивые взгляды на качества, присущие мужчинам Вкуснейший "Салат из свеклы с чесноком" Натюрморт и его изобразительные возможности Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д. Как научиться брать на себя ответственность Зачем нужны границы в отношениях с детьми? Световозвращающие элементы на детской одежде Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия Классификация ожирения по ИМТ (ВОЗ) Глава 3. Завет мужчины с женщиной Оси и плоскости тела человека - Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д.

| Издержки, доход и прибыль корпорации

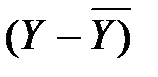

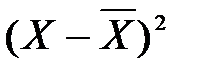

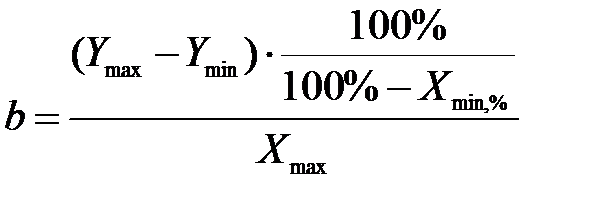

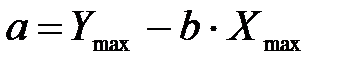

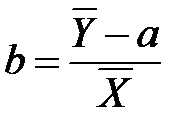

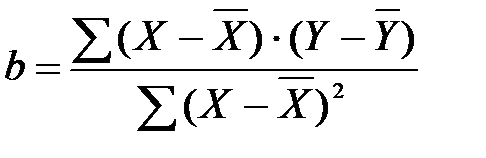

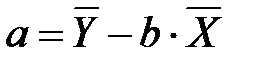

4.1 Дифференциация издержек производства При проведении операционного анализа принимается, что издержки на производство могут быть разделены на постоянные (не изменяющиеся при изменении объема производства) и переменные, изменяющиеся прямо пропорционально объему производства. Разделение затрат на постоянные и переменные несколько условно, поскольку многие виды затрат носят полупеременный, полупостоянный характер. В связи с этим многие корпорации столкнулись с проблемой их дифференциации. В настоящее время для повышения объективности разделения затрат на постоянные и переменные предложен ряд эффективных практических методов, представленных в таблице 4.1, построенной на основе изучения работ Е. С. Стояновой, Р. С. Сайфулиной и А. Д. Шеремета. При проведении метода наименьших квадратов рекомендуется воспользоваться таблицей 4.2, в которой также приведены исходные данные для расчетов [17]. На основании проведенных расчетов общие издержки представляются в аналитической форме (в виде уравнения Y=a+bx, отражающего зависимость изменений суммарных затрат от изменения объема производства) по каждому методу и делаются выводы о том, какой из представленных методов дифференциации издержек является более точным.

Таблица 4.2 - Результаты расчетов по методу наименьших квадратов

4.2 Анализ зависимости «Затраты – Объем производства - Прибыль»

Необходимым условием получения прибыли является определенная степень развития производства, обеспечивающая превышение выручки от реализации продукции над затратами по ее производству и сбыту. Главная факторная цепочка, формирующая прибыль, представлена ниже:

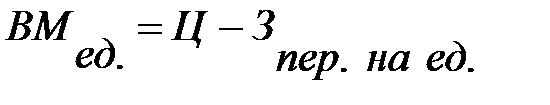

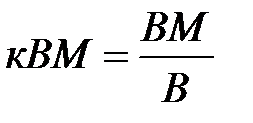

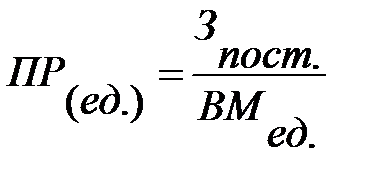

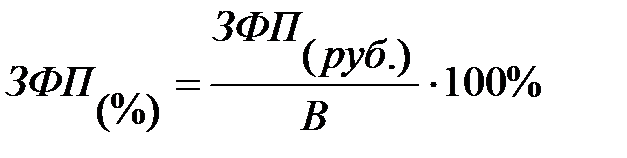

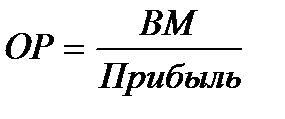

Составляющие данной цепочки должны находиться под постоянным вниманием и контролем. Эту задачу можно решить с помощью операционного анализа, называемого также анализом “Издержки – Объем – Прибыль”. Операционный финансовый анализ – это один из методов оценки финансового результата производственно-хозяйственной деятельности корпорации, повышения эффективности ее деятельности и регулирования прибыли [3, 12, 13, 17]. Главное внимание данный анализ уделяет изучению поведения затрат ресурсов в зависимости от изменения объемов производства, что позволяет гибко и оперативно принимать решения по нормализации финансового состояния корпорации. Достаточно подробно теоретические и практические вопросы операционного анализа рассмотрены в работах Е.В.Быковой, И.А.Бланк, В.В.Ковалева, Г.Б.Поляка, Е.С.Стояновой, М.Г.Штерн и др. Все многообразие подходов к принятию решений в области управления операционной прибылью можно разделить на следующие направления: - анализ пороговых показателей; - оценка предпринимательского риска; - анализ чувствительности прибыли на влияние отдельных факторов (цены, объема производства, постоянных и переменных затрат); - анализ ассортиментной политики. Элементами операционного анализа служат: валовая маржа, порог рентабельности, запас финансовой прочности, операционный рычаг. Расчет показателей и их экономический смысл приведен в таблице 4.3. На величину запаса финансовой прочности, порога рентабельности и операционного рычага сильное влияние оказывает характер движения издержек (суммарный и на единицу продукции) в ответ на изменение объема продаж, а также изменение цены реализации. В таблице 4.4 производятся вариантные расчеты показателей операционного анализа при изменении данных факторов. Таблица 4.3 - Расчет основных показателей операционного анализа

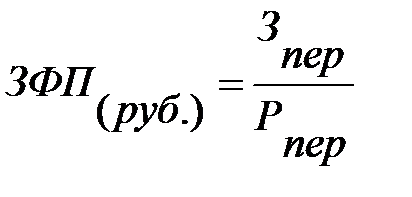

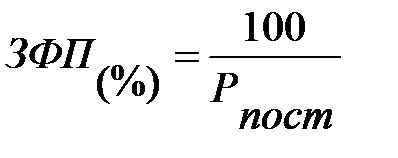

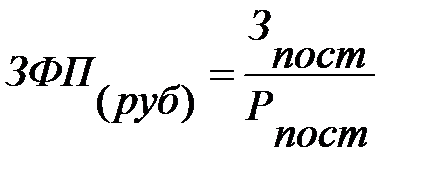

Условные обозначения: В – выручка от реализации, руб.; Ц –цена единицы продукции, руб.; Q– объем продаж, шт.; Зпер– переменные затраты, руб.; Зпер. на ед.– переменные затраты на единицу продукции, руб.; Зпост. – постоянные затраты, руб.; ВМ – валовая маржа, руб.; ВМ ед. – валовая маржа на единицу продукции, руб.; кВМ – коэффициент валовой маржи; ПР (руб.) – пороговая выручка ; ПР (шт.) – пороговое количество товара; ЗФП –запас финансовой прочности.

Таблица 4.4 - Вариантные расчеты основных показателей операционного анализа

На основании полученных результатов делаются соответствующие выводы и строятся графики порога рентабельности с учетом изменения факторов. Рассмотрим алгоритм определения порога рентабельности и запаса финансовой прочности на следующем условном примере. Корпорация производит 8 тыс.шт. изделий. Цена реализации – 800 руб. Средние переменные издержки – 500 руб./шт. Постоянные издержки – 1020 тыс.руб. Для определения порога рентабельности используем формулы, представленные в таблице 4.3: ПР = Зпост / кВМ = 1020 / 0,375 = 2720 тыс. руб. кВМ = ВМ / В = (6400 – 4000) / 6400 = 0,375. Пороговое количество товара (критический объем реализации) рассчитаем по формуле: ПР =Зпост / ВМед = 1020 / 800-500 = 3400 тыс.ед. При производстве менее чем 3400 единиц товара корпорация будет нести убытки, при производстве 34000 единиц товара прибыль будет равна нулю, а производство большего количества товара будет приносить прибыль. Графический метод более трудоемкий, однако он наглядно отражает сущность расчета. На рисунке 4.1 наглядно видно расположение зоны возможной прибыли и убытков.

Тыс. руб. Выручка 6400 Затраты

Пороговая 2720 выручка

1020 Постоянные затраты

3400 8000 Пороговое количество товара Объем реализации, штук

Рисунок 4.1-График порога рентабельности

Каждая единица продукции, произведенная и реализованная сверх 3400 единиц, будет приносить корпорации прибыль. При объеме реализации 8000 единиц величина прибыли составит 1380 тыс. руб. Превышение планируемого объема реализации в натуральном измерении (8000 ед.) над пороговым количеством товара (критическим объемом реализации) составляет 4600 единиц (8000 - 3400). Это превышение называется запасом финансовой прочности (кромкой безопасности), так как характеризует тот объем реализации, который позволяет обеспечить безубыточность работы. До достижения критического объема реализации каждая единица реализованной продукции приносит убытки в связи тем, что этого объема реализации недостаточно для покрытия общих издержек. Запас финансовой прочности в денежном выражении будет равен: ЗФП = В – ПР = 6400 – 27200 = 3680 тыс. руб., что составляет 57,5 % от выручки. Следовательно, корпорация способна выдержать до 57,5 % снижения выручки от реализации без серьезной угрозы для своего финансового положения.

4.3 Факторы, оказывающие влияние на порог рентабельности запас финансовой прочности

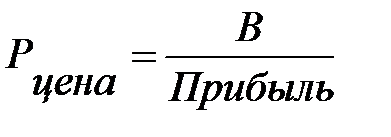

Величина порога рентабельности зависит от многих факторов. С позиции финансового управления деятельностью хозяйствующего субъекта на него оказывает влияние: цена реализации, переменные издержки на единицу изделия и величина совокупных постоянных затрат. Таблица 4.5 – Расчет изменения порога рентабельности и запаса финансовой прочности

Далее описывается методика факторного анализа порога рентабельности в натуральном выражении и запаса финансовой прочности с применением способа цепных подстановок. Результаты факторного анализа порога рентабельности в натуральном выражении и запаса финансовой прочности (в %-х) отражаются в таблицах4.6 и 4.7.

Таблица 4.6 – Факторный анализ порога рентабельности, ед.

Таблица 4.7 – Факторный анализ запаса финансовой прочности, %

На основании полученных результатов делаются соответствующие выводы.

4.4 Первичный операционный экспресс - анализ

Методика поведения экспресс-анализа разработана Е.С.Стояновой и М.Г.Штерн. На наш взгляд, эта методика представляет большой практический интерес, поскольку охватывает анализ чувствительности прибыли, анализ безубыточности, а также определение компенсирующего объема реализации при прогнозируемом изменении одного из факторов. Технологическая схема проведения операционного экспресс-анализа представлена на рисунке 4.2. Хочется обратить внимание на то, что авторы в рамках этого анализа вводят новое понятие – сила воздействия операционного рычага по анализируемому фактору.Данные обстоятельства существенно упрощают процесс проведения операционного анализа, кроме того, простота в расчетах позволяет широко использовать предложенный анализ в практических целях.Следует отметить, что первичный экспресс-анализ учитывает изменение только одного фактора, при одновременном изменении сразу нескольких факторов используется многовариантный экспресс-анализ.

4. 4.1 Определение силы операционного рычага по каждому фактору

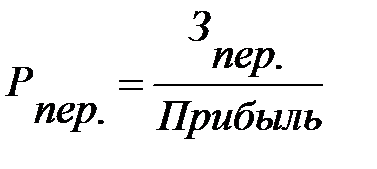

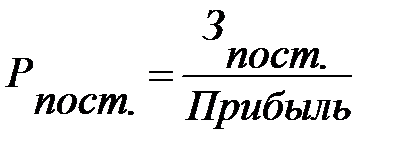

На основании расчетных формул, представленных в таблице 4.8, определяется сила воздействия операционного рычага по каждому фактору.

Таблица 4.8 - Расчет силы операционного рычага по каждому фактору

В целом, подводя итоги, можно сказать, что значение силы воздействия операционного рычага по анализируемому фактору показывает, в какое число раз больше изменится прибыль.

4.4.2 Проведение анализа чувствительности прибыли к изменению одного из факторов

С целью проведения анализа чувствительности прибыли используется универсальная расчетная формула, пригодная для анализа по любому из факторов.

где СОРф – сила операционного рычага по анализируемому фактору;

Знак " - " в этой формуле используется для анализа чувствительности прибыли к изменению такого анализируемого фактора, при увеличении которого прибыль уменьшается, и наоборот. После проведения необходимых расчетов полученные данные оформляются в виде таблице 4.9. Проведем анализ чувствительности прибыли при изменении анализируемых факторов на следующем условном примере. Корпорация производит 8 тыс.шт. изделий. Цена реализации – 800 руб. Средние переменные издержки – 500 руб./шт. Постоянные издержки – 1020 тыс.руб.

Таблица 4.9 - Анализ чувствительности прибыли при изменении анализируемых факторов

Аналогичным образом определяются все другие значения изменения прибыли. Как видно из таблицы, наибольшее влияние на прибыль оказывает фактор цены: именно изменение цены привело к наибольшему изменению прибыли по сравнению с другими факторами, так как по цене самая высокая сила воздействия операционного рычага. Данный вывод подтверждает и график эластичности прибыли к анализируемым факторам (рисунок 4.3). Эластичность показывает степень реакции одной величины на изменение другой: например, изменение прибыли в результате изменения цены реализации. Такая реакция может быть сильной или слабой, и соответственно будет меняться угол наклона прямой. Чем больше угол наклона прямой, тем выше эластичность прибыли к анализируемому фактору, тем выше сила воздействия операционного рычага по данному фактору, так как угол наклона прямой определяет силу воздействия операционного рычага. Переменные расходы по влиянию на прибыль оказываются на втором месте вслед за ценой, затем следует объем реализации. И наименьшее влияние на прибыль оказывает изменение величины постоянных затрат, так как сила операционного рычага по данному фактору составляет 0,74.

-15 - 10 - 5 5 10 15 -10

-20 Изменение фактора, %

Рисунок 4.3 – График эластичности прибыли к анализируемым факторам

4.4.3 Проведение анализа безубыточности

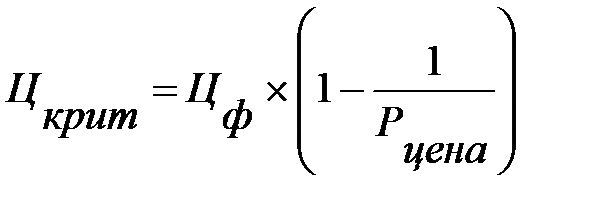

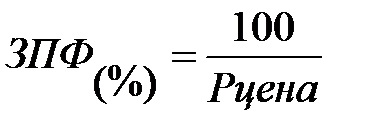

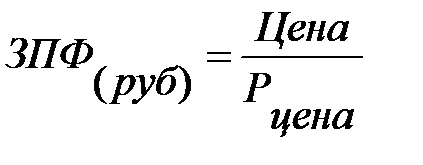

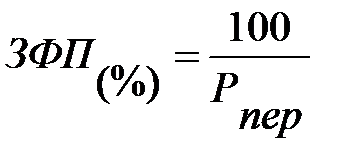

Технология первичного экспресс-анализа предусматривает проведение анализа безубыточности для каждого фактора. Тот круг задач, который решал классический анализ безубыточности по отношению к общему объему реализации, решается теперь по отношению ко всем другим факторам: переменным, постоянным затратам, цене. Для проведения анализа безубыточности по всем факторам рассчитывается критическое значение и запас финансовой прочности по анализируемому фактору. Экономическое содержание показателей и методика расчета приводится в таблице 4.10. После проведения расчетов строим график запаса финансовой прочности по анализируемым факторам.

Прибыль, т.руб.

Объем реализации

-57,5

Изменение фактора, % Рисунок 4.4 – График запаса финансовой прочности по анализируемым факторам

Аналогичным образом строится график запаса финансовой прочности по цене, постоянным и переменным затратам и делаются соответствующие выводы. Как показывает рисунок 4.4, при снижении объема реализации на 57,5% корпорация полностью лишается прибыли и встает на порог рентабельности, т.е. вся выручка от реализации уходит на покрытие переменных и постоянных затрат.

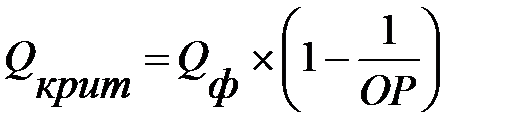

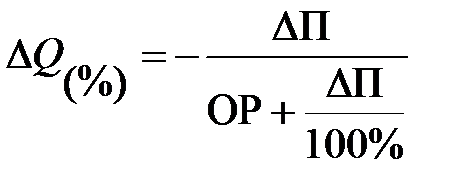

4.4.4 Определение компенсирующего изменения объема реализации при изменении анализируемого фактора

Изменение анализируемых факторов приводит к изменению прибыли: она либо снижается, либо увеличивается. Чтобы при этом получить исходную величину прибыли, необходимо объем реализации или понизить, или повысить. Данное изменение объема реализации называется компенсирующим. Исходными данными для анализа являются значения процентного изменения прибыли и силы операционного рычага по объему реализации, рассчитанные в таблице 4.9. С помощью представленных в таблице 4.11 формул определяется компенсирующее изменение объема реализации при изменении одного из анализируемых факторов, позволяющее восстановить прибыль до исходного значения.

Таблица 4.11-Расчет компенсирующего изменения объема реализации при изменении анализируемых факторов

Результаты расчетов оформить в виде таблицы 4.12.

На рисунке 4.5 представлена только одна кривая безразличия, остальные строятся подобным образом с использованием расчетных данных (таблица 4.12).

Изменение фактора, %

Рисунок 4.5 -График кривых безразличия

Согласно рисунку 4.5 любому изменению постоянных издержек соответствует компенсирующее изменение объема реализации, позволяющее сохранять прибыль на прежнем уровне. Например, при росте постоянных затрат на 5% необходимо увеличить объем реализации на 3,7% для сохранения исходной прибыли, равной 1380 тыс.руб.

|

Y - суммарные издержки, руб.Xmax - максимальный объем производства, шт. Xmin,% - минимальный объем производства в % к максимальному

Y - суммарные издержки, руб.Xmax - максимальный объем производства, шт. Xmin,% - минимальный объем производства в % к максимальному  - среднемесячное значение объема производства, тыс. ед.

- среднемесячное значение объема производства, тыс. ед.  - среднемесячное значение суммарных издержек, тыс. руб.

- среднемесячное значение суммарных издержек, тыс. руб.  - совокупные постоянные издержки, тыс.руб. b - переменные издержки на единицу продукции, руб.

- совокупные постоянные издержки, тыс.руб. b - переменные издержки на единицу продукции, руб.

(4.1)

(4.1) - процентное изменение прибыли, %;

- процентное изменение прибыли, %; - процентное изменение анализируемого фактора, %.

- процентное изменение анализируемого фактора, %.

Такая цена реализации, при которой корпорация при прочих равных условиях не имеет убытков, но и не имеет прибыли, т.е. прибыль будет равна нулю.

Такая цена реализации, при которой корпорация при прочих равных условиях не имеет убытков, но и не имеет прибыли, т.е. прибыль будет равна нулю.

.

.

Показывает, на сколько денежных единиц переменные затраты превышают свое критическое значение.

Показывает, на сколько денежных единиц переменные затраты превышают свое критическое значение.

-компенсирующее изменение объема реализации.

-компенсирующее изменение объема реализации.

50 -10 -20 -30 -40 -50

50 -10 -20 -30 -40 -50